スワップ取引とは、経済価値の等しいキャッシュフロー同士を一定期間にわたり交換する取引きです。代表的なスワップ取引として、金利スワップと通貨スワップがあります。

金利スワップ

金利スワップとは、同一通貨間で異なる金利を一定期間にわたり交換する取引きです。金利スワップでは、元本部分の交換は行われず、金利計算をするための想定元本に基づき計算した金利を交換します。

金利スワップは、固定金利と変動金利の交換が主流となります。変動金サイドの指標金利としてはLIBOR(ロンドン銀行間取引金利)が用いられ、両サイドの支払総額の現在価値が等しくなるように設定された固定金利をスワップレートと呼びます。

金利スワップを行う目的は主に以下の2つです。

- 金利変動リスクの回避する

- 資金調達コストを下げる

金利変動リスクの回避

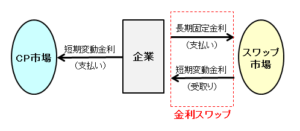

企業が資金を調達する方法にCP(コマーシャルペーパー)がありますが、一般的にCPは短期で償還されるため、CPの発行を繰り返すと金利上昇をリスクを抱えることになります。 将来に金利上昇が予想される場合、スワップ市場に対し長期固定金利を支払い、短期変動金利を受け取るスワップ取引を行います。これにより、CP市場への支払い金利が実質的に固定金利となるため、金利上昇のリスクを回避することができます。

将来に金利上昇が予想される場合、スワップ市場に対し長期固定金利を支払い、短期変動金利を受け取るスワップ取引を行います。これにより、CP市場への支払い金利が実質的に固定金利となるため、金利上昇のリスクを回避することができます。

資金調達コストを下げる

一般的に資金調達コストは、企業の信用力により差があります。そのため、例えば、信用力の高いA社が長期固定金利、信用力の劣るB社が短期変動金利で資金調達を行い、両社が金利支払いをスワップします。これにより、両社とも単独で行うより低コストでの資金調達が可能になります。

通貨スワップ

通貨スワップとは、異なる通貨間の元本と変動金利を一定期間に渡り交換する取引きです。元本の交換を伴う点が金利スワップと異なる点で、元本の交換は通常はスワップの開始時と満期時に行われます。尚、金利部分だけを交換する取引きをクーポン・スワップと呼びます。

通貨スワップは、異なる通貨間の固定金利同士や異なる通貨間の変動金利同士でも行われますが、最も多く利用されるのは、米ドルの変動金利とそれ以外の通過の固定金利との交換です。

例えば、企業が米ドル建て社債を発行し、利払いと元本の償還を通過スワップで締結することで、将来の支払いを円ベースで行うことができます。これにより、企業は為替リスクを負うことなく、資金が豊富な米ドル建てでの資金調達が可能になります。

通貨スワップを行う目的は主に為替変動リスクの回避です。

為替変動リスクの回避

一般的に、通貨スワップは為替変動リスクの回避のために多く利用されます。

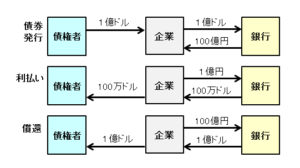

例えば、企業が米ドル建てで債券を発行し、調達した資金を日本国内で使用する場合は、利払いや償還などでドルで返済する場合に為替リスクを抱えることになります。このときに通貨スワップを利用すれば、実質円建て債券を発行したことと同じになり、為替変動リスクを回避することがあります。

この例は、ある日本企業が米ドル建てで1億ドル(利払いは100万ドル)を調達する場合です。この元本1億ドル、金利100万ドルに対し、通貨スワップレート100(円/ドル)の通貨スワップ契約を銀行と締結しました。これにより、償還時も債券発行時と同じ為替レートが適用され、為替リスクなしで米ドルを円に替え、利払いと償還も円建てで行えます。